?前 言

2022年全国商业地产行业经历了曲折多变的一年,从面临多重不确定性到年末的骤然复苏,商业地产从业者的心态也在发生转变,为了探寻行业发展趋势,全国工商联主管的全联房地产商会商业地产工作委员会与商业地产智库RET睿意德于2022年底至2023年初,面向230名行业高管展开问卷调查,调查从宏观到微观、从客流到业绩、从项目开业到首店引进及信心指数等多维度展开。

关于2022年行业困境,业内人士具有广泛共识。随着2023年步入新年,国家疫情防控政策调整及“二十大”的召开,长期市场上空弥漫的不确定性情绪明显减少,确定性因素与市场信心明显提升。2022年末呈现的商业复苏景象给市场注入了信心,但是由于恰逢疫情管控放开节点与迎新节庆重叠,业内人士对于商业复苏的长期性尚存有一定疑虑。因此,业界人士对于2023年市场整体趋势的基本判断为谨慎乐观。

2023年全国商业地产经理人信心指数为59.9,相对去年50.8的信心指数,2023年信心指数的数值增加了9.1,提升了18%。业界对于市场反弹的原因,与消费市场的韧性认知具有不一致性,相信在季度数据出台后,在凝聚行业共识方面应更具说服力。

行业指标对比与解读

01

2022年平均客流与上一年度同比变化

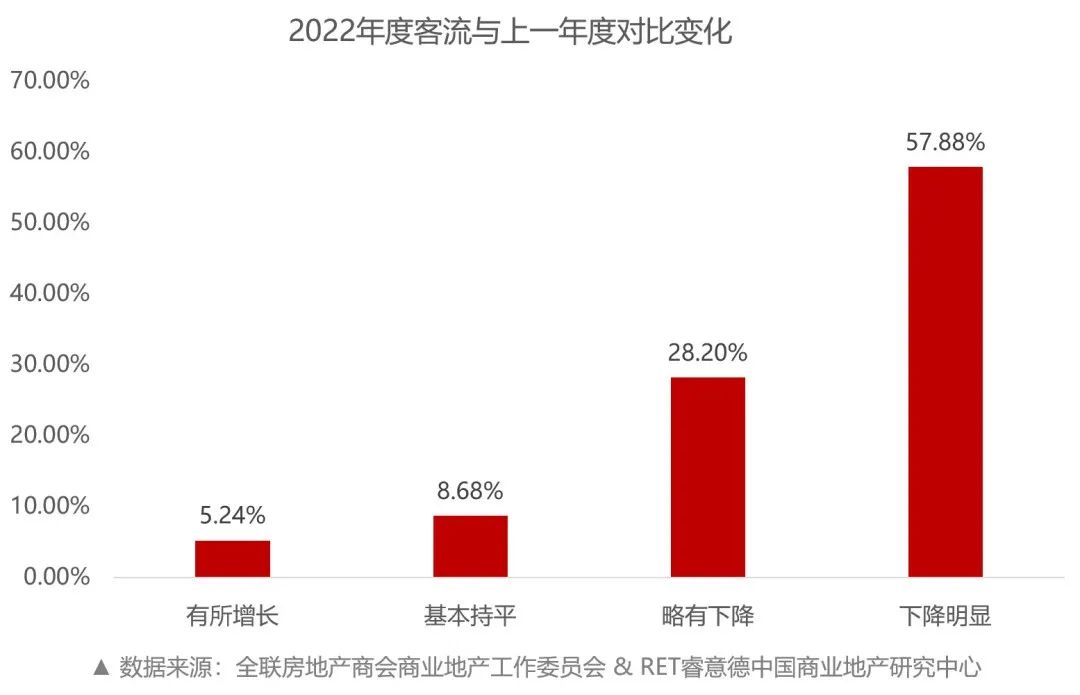

超过一半的购物中心和商业品牌经理人表示2022年客流较上一年明显下降,其中商业品牌经理人认为客流明显下降的占比更高,接近60%,认为2022年客流有所增长的仅占5.24%。

02

2022年客流变化主要因素

疫情管控、消费意愿减弱、购买力下降是2022年度影响客流的首要三个因素,其中98.3%的购物中心和商业品牌经理人认为疫情管控影响客流。

03

2022年线下销售总额与上一年度同比变化

近50%的购物中心和商业品牌经理人表示2022年线下门店销售额较上一年明显下降,26.44%的购物中心和商业品牌经理人认为线下销售额略有下降,整体认为线下销售额下降的占比超过70%。

04

2022年线上销售总额与上一年度同比变化

34.48%的购物中心和商业品牌经理人表示2022年线上销售额较去年有所增长,其中39.29%的商业品牌经理人认为线上销售额有所增长;27.69%的购物中心和商业品牌经理人认为2022年线上销售额和上一年持平;认为线上销售额下降的购物中心和商业品牌经理人不足40%。

05

2022年影响销售额变化的主要因素

与客流的影响因素结果类似,疫情管控、消费意愿减弱、购买力下降是2022年度影响销售额的首要三个因素,购物中心和商业品牌经理人中94.41%认为疫情管控是影响销售额的首要因素,72.45%的购物中心和商业品牌经理人认为消费意愿减弱是主要影响因素。

06

2022年新开项目/门店实现情况

44.33%的购物中心和商业品牌经理人表示2022年项目新开目标没有完成,50.87%的购物中心和商业品牌经理人表示目标基本完成,超额完成的占比不足5%。

07

2022年新开购物中心/新开门店数量变化影响因素

72.27%的购物中心经理人表示新开购物中心数量的变化主要受到市场预期的影响,认为资金以及招商会影响新开项目的占比分别为56.3%和55.46%。

72.32%商业品牌经理人表示新开门店的变化主要受市场预期的影响,认为开店节奏受资金影响的为36.61%。

08

2022年品牌对于购物中心创新评价

58.04%的商业品牌经理人认为购物中心的创新力不足,仅2.68%认为购物中心的创新表现突出。

09

2022年引入首店数量较上一年对比

国际首店:近半数的购物中心和商业品牌经理人表示所在城市没有国际首店的引入,仅9%表示所在城市引入的国际首店较上一年有所增长,23.17%认为所在城市的国际首店进驻数量下降。

全国首店:31.65%的购物中心和商业品牌经理人表示所在城市2022年没有全国首店入驻,16.73%认为2022年引入的全国首店较去年有所增长,26.63%认为新增全国首店较上一年有所下降。

城市首店:仅18.33%的购物中心和商业品牌经理人表示所在地2022年无新增城市首店,27.63%表示城市首店较上一年的入驻量有所增长。

10

2022年购物中心引入首店数量变化因素

86.55%的购物中心经理人认为品牌的开店意愿是购物中心引入首店的首要因素;商业品牌经理人中62.5%认为市场预期是影响购物中心是否引入首店的首要因素。

11

2022年受疫情影响最大的城市

北京、上海成为购物中心和商业品牌经理人心目中受疫情影响最大的两个城市。上海二季度受影响较明显,商业品牌经理人对于上海受疫情管控影响的感知明显强于购物中心经理人。北京在年中以及年末受到相关管控的连续影响,购物中心经理人对于北京购物中心受到疫情影响的冲击感受相较于商业品牌经理人更加显著。

信心指数调查与解读

01

2023年全国商业地产经理人信心指数

调查显示:宏观形势信心指数49.55、消费信心指数61.08、运营信心指数73.28和投资信心指数48.42,商业地产经理人信心指数是基于上述四个指数并通过综合分析法与加权综合指数法计算而来。

按百分值计算,2023年全国商业地产经理人信心指数为59.92,相对去年50.78的信心指数,2023年信心指数的数值增加了9.14,提升了18.01%,商业地产经理人信心水平显著回升。

消费信心指数:本次调查的消费信心指数为61.08,相对于去年提高了5.78,商业地产经理人对于2023年的消费信心呈现谨慎乐观的态度,三成的商业地产经理人认为消费信心将趋于乐观,六成认为消费信心将趋于谨慎。

宏观信心指数:2023年宏观信心指数为49.55,相对去年提升了8.79,其中超过七成的商业地产经理人预计未来营商环境将有所改善,逾六成对于未来促消费政策效果表示有所期待。

运营信心指数:运营信心指数为73.28,相对去年提高了21.11,是四个指数中增幅最大的指标,六成商业地产经理人认为疫情对于客流量的影响将小于往年,近七成商业地产经理人预计2023年营业额将明显增长。

投资信心指数:投资信心指数为48.42,较去年回落了1.33。其中36%的商业品牌经理人预计2023年拓店节奏将会放缓,不同品牌的拓店节奏较为分化,近七成的购物中心经理人预计商业资产价格不会增长。

权重赋值:市场的购买力预期是影响行业信心的首要因素,因此消费信心指数的权重最高;运营管理水平也是影响信心的重要因素,且正在呈现明显的分化,其权重位列第二;外部宏观形势也直接牵动行业的信心,其权重位列第三;投资信心建立在前三个信心指数之上,不可或缺,且对未来长期发展存在影响。

02

2023年消费信心预判

商业地产经理人中55.28%对于2023年的消费信心表示趋于谨慎,28.15%的商业地产经理人对于2023年的消费信心表示趋于乐观,7.91%的商业地产经理人对消费者信心表示趋于悲观。

03

2023年疫情对于客流的影响预判

商业地产经理人中47.59%预计2023年疫情对于线下商业客流的影响会小于2022年,认为疫情对客流影响的程度较2022年明显减少。

04

2023年营商环境的变化预判

58.4%的商业地产经理人认为2023年营商环境会有改善,认为营商环境会明显改善的占比为9.51%,15.6%的商业地产经理人预计营商环境会趋于困难。

05

近期促消费政策的效果期待

42.31%的商业地产经理人对政府推出的促消费政策有所期待,33.98%表示期望不高,23.72%表示非常期待。

购物中心经理人对于促消费政策的期待相对更高,购物中心经理人中46.22%表示对于促消费政策的效果有所期待,高于商业品牌经理人的38.39%。

06

2023年市场竞争态势预判

67.23%的购物中心经理人认为2023年的市场竞争程度会明显增加,26.89%认为市场竞争程度将会明显降低,认为竞争对手数量剧增是导致市场竞争增加的主要原因的购物中心经理人占比70.59%。

07

2023年提升竞争力的发力点

89.08%购物中心经理人和79.09%的商业品牌经理人认为2023年提升竞争力的发力点在于运营提升,位列第一。认为数字化应用是2023年提升竞争力发力点的购物中心经理人占比75.63%位列第二,位列第三的是场景创新。商业品牌经理人中75.45%认为提升竞争力的发力点在产品创新。

08

2023年商户承租能力预判

41.18%的购物中心经理人预计2023年商户的承租能力将略有减弱,16.81%的购物中心经理人预计商户的承租能力将明显减弱,21.01%的购物中心经理人预计商户的承租能力将基本不变,20.17%的购物中心经理人预计商户的承租能力将略有增强。

09

2023年空置率水平预判

33.61%的购物中心经理人认为2023年商业项目的空置率将略有下降,29.41%的购物中心经理人预计空置率会略有上升,28.57%预计空置率将基本正常。

10

2023年品牌商拓展变化预判

29.09%的商业品牌经理人表示2023年将放缓拓店节奏,27.27%的商业品牌经理人表示2023年度的拓店节奏保持不变,有23.64%的商业品牌经理人在未来一年会加快拓店节奏,20%的商业品牌经理人表示观望。

11

2023年经营业绩预判

50.21%的购物中心和商业品牌经理人预计2023年营业额会明显增长,22.88%认为与2022年基本持平。

12

2023年品牌商经营利润变化预判

51.79%的商业品牌经理人预计2023年门店利润水平将小幅上涨,22.32%的商业品牌经理人预计门店利润水平将与2022年持平,认为2023年门店利润水平会小幅下降的占13.39%。

13

2023年租金水平预判

62.22%的购物中心和商业品牌经理人预计2023年商业项目的租金将会小幅波动,31.23%预计租金将维持往年水平基本不变。

14

2022年同行业经营困难的情况

63.39%的商业地产经理人表示2022年同行业经营困难甚至濒临倒闭的情况明显增加,其中近70%的商业品牌经理人表示2022年经营困难的情况明显增加,商业地产经理人中仅5.2%表示同行的经营状况基本正常。

15

线下实体发展面临的主要挑战

超过90%的商业地产经理人认为消费力不足是影响线下商业的首要因素。购物中心经理人中70.59%认为商业地产过度开发导致购物中心发展面临挑战,62.18%认为是品牌的创新不足。商业品牌经理人中分别有73.21%和51.79%的受访者表示经营成本上涨和租金上涨是实体商业发展面临的挑战。

16

2023年新国货国潮市场表现预判

36.85%的商业地产经理人认为2023年新国货国潮的市场表现“前景可期”,34.99%的商业地产经理人认为“表现一般”。购物中心经理人认为新国货国潮市场表现“前景可期”的占比为43.7%,高于商业品牌经理人,购物中心经理人对新国货国潮的表现预判更加乐观。

17

2023年商业资产价格变化预判

39.50%的购物中心经理人预计2023年商业资产价格将保持平稳,31.09%的购物中心经理人预计商业资产价格将迎来小幅上涨,25.21%的购物中心经理人认为商业资产价格将会小幅下跌。

全国商业地产经理人年度关注热点

01

疫情防控政策全面调整 开启商业复苏新阶段

2022年末,“新十条”、“乙类乙管”等多项优化政策文件陆续发布,新冠疫情防控政策发生根本性转变,全面取消了对于人员流动的种种限制。时至春节档,一些最先进入疫情高峰的城市已经基本上平稳渡过,全国交通状况快速恢复,各大商场和餐饮消费场所客流大幅回升,消费市场出现了久违的人头攒动,商业复苏新阶段正式开启。

02

疫情催生新兴业态崛起 创新商业危中有机

2022年,露营持续火热。根据央视财经数据,五一假期露营相关产品预定量是2021年的3倍。除露营外,公园体验式商业、开放式街区型商业也备受欢迎。疫情在对传统商业造成严重冲击的同时,也催生了一批满足人们新兴生活方式的新业态、新品牌,其背后深层因素是消费升级背景下民众对于消费品质与品位的不懈追求。

03

头部商业逆势布局 引领消费升级势头

2022年9月,华润万象生活在深圳开出了沉浸式市集体验型购物中心——万象食家,10月又在上海新开了由城市绿地公园构成,并拥有历史文化保护建筑的大型城市综合体苏河湾万象天地。11月,太古地产的高端零售商业项目上海张园西区入市。12月,位于成都交子金融商圈的SKP项目试营业。在众多商业项目招商困难或延期开业的背景下,头部商业逆势入场,强力引领消费升级,为2022市场增添了浓墨重彩的亮色,行业马太效应显现。

04

首店经济热度不减 助推城市商业升级

2022年3月,北京市《促进首店首发经济高质量发展若干措施》作为“首店3.0版措施”出台,在综合政策和资金支持方面进行了优化调整,再度加码首店经济。北京率先提出发展首店经济四年来,共引进2700多家首店落地。

同时,上海、广州、深圳、武汉、南京、济南、洛阳等城市也相继出台首店经济支持政策,以首店引领商业创新、促进消费升级的氛围逐渐形成。

05

国际快时尚品牌纷纷离场 市场亟待创新主力店

2022年3月,HM旗下的MONKI退出中国市场。6月,HM关闭了15年前开业的位于上海淮海中路的中国内地首店。7月,Zara母公司Inditex集团旗下Bershka、PullBear和Stradivarius三个品牌在各自的电商旗舰店发布闭店公告。8月以来,Gap陆续关闭中国多家门店,12月作价2.9亿甩卖中国业务。前些年,国际快时尚品牌几近成为中高端购物中心标配主力店,业内呼唤创新主力店填补市场真空。

06

众多网红品牌经营遇挫 考验品牌可持续能力

2022年三季度,美妆赛道遇冷,逸仙电商旗下完美日记等主要品牌彩妆业务收入较去年同期下降近五成。2022年11月底,网红点心虎头局渣打饼行通过官方公众号发布推文中表示,公司面临巨大的资金压力,决定暂时退出部分区域市场,并随即退出了成都、重庆、北京等多个城市,伴随着流量红利和多元化、碎片化社媒渠道的崛起,很多创新品牌应运而生,但在流量热潮褪去后,如何实现长效经营成为了许多新品牌的生死劫。

07

远洋让渡优质商业资产 对冲市场周期性震荡

2022年12月,远洋集团联合远洋服务和太古地产先后发布公告称,远洋计划向太古地产出售成都远洋太古里50%股权,通过这笔交易远洋将获得55.5亿现金,业内普遍认为交易价格公允。在当前市场下行周期,众多地产商期望处置商业不动产度难关,但是事实上市场交易寥寥,许多资产无法快速变现,即使超低价格也常常无人问津。但是,优质资产则在资本市场随时具有变现能力,成为应对周期风险与震荡的有效工具。

08

元宇宙广受行业关注 行业赋能效果尚未显现

2022年初,国家有关政策明确提出要深化人工智能、虚拟现实等技术的融合,拓展社交、购物、娱乐、展览等领域的应用,元宇宙在多领域引起广泛关注。除上海发布《上海市培育“元宇宙”新赛道行动方案》外,北京、深圳、成都、杭州等城市也有元宇宙相关规划或园区布局。各地政府都在加紧布局元宇宙产业赛道,密集出台元宇宙相关政策和规划文件。商业地产行业也有品牌及运营商试水加入沉浸式数字体验,但对现实的运营赋能效果尚未显现。

*报告编撰说明

本次调查于2022年12月组织开展,收集的数据仅代表当时情况,对比国内疫情管控全面调整时间不同,各地客流恢复情况不同,当前商业地产信心水平仍然存在波动可能。

受访样本涵盖了不同区域发展水平,不同运营管理水平,不同档次的经营定位,部分样本的调研结果存在明显的差异。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。